发布日期:2025-07-24 20:52 点击次数:132

本站消息配资专业炒股,日前易方达纳斯达克100ETF(QDII)基金公布二季报,2025年二季度最新规模28.35亿元,季度净值涨幅为17.31%。

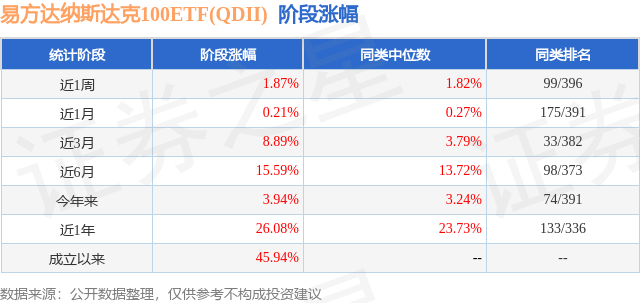

从业绩表现来看,易方达纳斯达克100ETF(QDII)基金过去一年净值涨幅为18.97%,在同类基金中排名164/371,同类基金过去一年净值涨幅中位数为18.07%。而基金过去一年的最大回撤为-22.51%,成立以来的最大回撤为-22.51%。

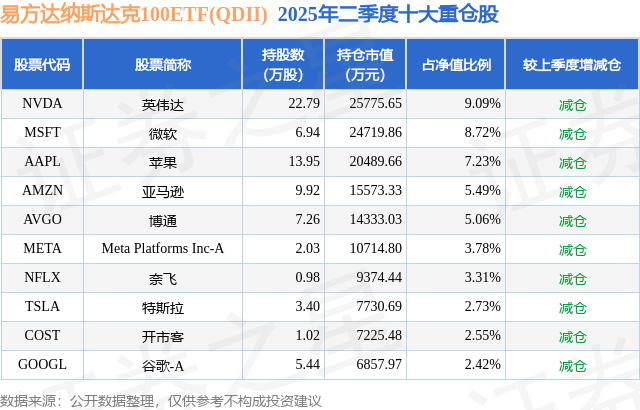

从基金规模来看,易方达纳斯达克100ETF(QDII)基金2025年二季度公布的基金规模为28.35亿元,较上一期规模26.45亿元变化了1.91亿元,环比变化了7.21%。该基金最新一期资产配置为:股票占净值比97.98%,无债券类资产,现金占净值比2.44%。从基金持仓来看,该基金当季前十大股票仓位达50.38%,第一大重仓股为英伟达(NVDA),持仓占比为9.09%。

易方达纳斯达克100ETF(QDII)现任基金经理为林伟斌。其中在任基金经理林伟斌已从业11年又83天,2023年8月17日正式接手管理易方达纳斯达克100ETF(QDII),任职期间累计回报为53.18%。目前还管理着17只基金产品(包括A类和C类),其中本季度表现最佳的基金为易方达纳斯达克100ETF(QDII)(159696),季度净值涨幅为17.31%。

对本季度基金运作,基金经理的观点如下:本基金跟踪纳斯达克100指数,该指数由在纳斯达克交易所上市的、总市值最大的100只非金融行业股票构成,并根据流通市值赋予指数权重,是美股科技成长类公司的代表性指数。报告期内本基金主要采用完全复制法,即主要按照标的指数的成份股组成及其权重构建股票投资组合,并根据指数成份股组成及其权重的变动而进行相应调整。2025年二季度,美国经济动能呈现阶段性放缓。消费支出边际走弱,劳动力市场受关税政策引发的结构性调整影响,失业率呈温和上升态势,而核心通胀仍具粘性。制造业方面,关税政策加剧了部分行业的输入性成本压力。货币政策方面,美联储于2025年5月和6月的两次议息会议均决定维持联邦基金利率目标区间在4.25%至4.50%之间不变,为连续第四次暂停调整利率。利率点阵图显示多数官员仍预期年内降息两次,但内部分歧有所扩大。市场表现方面,二季度美国经济增长和美联储货币政策基本符合市场预期,然而关税政策反复及全球地缘局势动荡导致市场波动加剧。5月中旬以来,中美经贸高层会谈取得实质性进展,市场情绪与外贸预期显著改善。指数表现方面,美联储连续暂停降息,叠加AI商业化加速推动企业盈利超预期,纳斯达克100指数在报告期内震荡走高,表现优于同期标普500指数。短期来看,市场关注的焦点仍然是美国通胀水平和美联储货币政策的走向。科技成长型企业的波动率也可能高于市场平均水平。中长期来看,美股市场是全球资本市场重要的组成部分之一,也是美国家庭财富管理和海外投资者进行全球资产配置的重要模块。纳斯达克100指数是美股科技成长类公司的代表性指数,成份股公司大多是所在行业的全球性龙头公司,在中长期维度上,纳斯达克100指数表现不但持续且明显地超过美国名义GDP的增速,而且也明显跑赢美股其他宽基大盘指数。在全球指数化投资方兴未艾的今天,纳斯达克100指数产品未来仍将是分享美股科技互联网产业投资机遇的重要工具。本报告期为本基金的正常运作期,本基金在投资运作过程中严格遵守基金合同,坚持既定的指数化投资策略,在指数权重调整和基金申赎变动时,应用指数复制和数量化技术降低冲击成本和减少跟踪误差,力求跟踪误差最小化。截至报告期末,本基金份额净值为1.5082元,本报告期份额净值增长率为17.31%,同期业绩比较基准收益率为17.32%。年化跟踪误差0.13%,在合同规定的目标控制范围之内。

以上内容为本站据公开信息整理,由AI算法生成(网信算备310104345710301240019号)配资专业炒股,不构成投资建议。